Akbank Ekonomik Araştırmalar’dan Meryem Çetinkaya’nın genel görünüm, Akyatırım’dan Berk Dinçtürk’ün teknik analiz ile desteklediği rapor aşağıda yer almaktadır

Rapor Genel Yatırım Tavsiyesi kapsamındadır

Genel Görünüm:

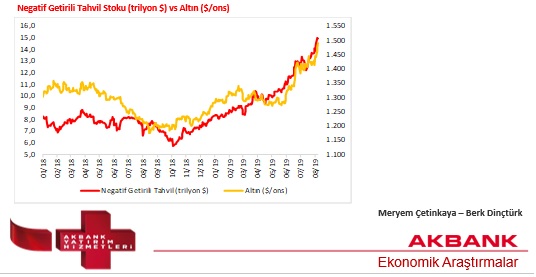

Global çapta artan belirsizlikler ve bunun neden olduğu ekonomik yavaşlama ile beraber hem gelişmiş hem de gelişmekte olan ülke merkez bankalarından gevşeme yönünde adımlar gelirken, altında yükseliş ön plana çıkıyor. ABD-Çin arasında artan ticari gerilim kur alanına sıçrarken, kur manipülasyonuna ilişkin endişeler altın talebini artırabilecek nitelikte. Nitekim; son dönemde merkez bankalarının da altın alımını artırdığı görülüyor. Negatif getirili tahvil stoku 15 trilyon $’ı aşarken, yatırımcılar getiri arayışını, aynı zamanda güvenli liman özelliği de taşıyan, altına yönlendirme potansiyeline sahip. Buna paralel, altın fiyatları, 1.493 $/ons ile Nisan 2013’ten bu yana en yüksek seviyede.

Fed geçtiğimiz hafta, küresel yavaşlama ve ticaret gerilimleri nedeniyle bir «sigorta» olarak 25 bps faiz indirimine giderken, başka faiz indirimleri olabileceğini ancak bir faiz indirim döngüsüne de girilmediğini belirtti. Fed’in faiz indirim döngüsüne girmediği açıklamasıyla gerileyen Fed’den gelecek döneme ilişkin faiz indirim beklentileri, Trump’ın yeni tarife adımıyla yeniden yükseldi.

Trump, Çin’in almayı taahhüt ettiği yüksek miktarda ABD tarım ürününü almadığı gerekçesiyle, Çin’den ithal edilen 300 milyar $’lık ürüne daha %10 oranında, 1 Eylül’den itibaren geçerli olmak üzere, tarife uygulayacağını açıkladı. ABD halihazırda Çin’den ithal edilen 250 milyar $’lık ürüne %25 tarife uyguluyor. Buna karşılık, Çin yuanın değer kaybetmesine izin verdi ve ABD-Çin arasında yeni bir alan açılmış oldu: Kur savaşları. Her ne kadar, Çin yuandaki devalüasyonu azaltıcı yönde önlemler alsa da, ABD Çin’i kur manipülatörü ilan etmiş durumda. IMF’in de geçtiğimiz günlerde doların, yakın dönem ekonomik göstergelerine göre %6-%12 arasında değerli olduğunu belirtiği bir ortamda, ABD’nin güçlü dolar konusunu gündeme getirme ve doları değersizleştirme yönünde adımlar atması (bunun nasıl olacağı oldukça belirsiz) mümkün.

Global çapta merkez bankalarından gelen ve gelmesi beklenen gevşeyici adımlar altına destek vermeye devam edecektir. Artan ABD Çin gerilimiyle Fed’den bu yıl en az 2 faiz indirimi daha fiyatlanırken, Eylül’de 50 bps faiz indirim ihtimali %33,5’te. ECB’nin Eylül’de, BoE’nin Aralık’ta faiz indirimine gitmesi bekleniyor. Halihazırda; bugün Yeni Zelanda, Hindistan ve Tayland olmak üzere, Avustralya, Endonezya, Güney Kore, Güney Afrika, Brezilya ve Rusya merkez bankaları da faiz indirimi sürecine girmiş durumda. Buna paralel global tahvil getirileri de geriliyor. ABD 10 yıllık devlet tahvili getirileri %1,70’in altına gelerek, Eylül 2016’dan bu yana en düşük seviyeyi gördü. Almaya’da 10 yıllık devlet tahvili getirisi -%0,60’a yaklaşarak rekor düşük seviyeyi gördü; Almanya’da verim eğrisinin tamamı negatif bölgeye geçti. Global çapta negatif getirili tahvil stoku 15 trilyon $’ı aştı. Bu da getiri arayışındaki yatırımcılar için altını, önemli bir enstrüman konumuna getiriyor. Getiri arayışı gelişmekte olan ülkelere olan fon akımlarını da artırabilecek olsa da; ülke bazlı spesifik risklerin yüksek oluşu ve ilgili ülkelerin yüksek borçlulukları nedeniyle bu ülkelere olan fon akımları daha önceki dönemlere göreli daha düşük kalabilecektir.

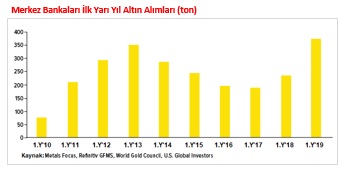

Global çapta altın talebi de, özellikle merkez bankaları kaynaklı olarak, belirgin derecede artıyor. Global Altın Konseyi raporuna göre; ikinci çeyrekte altın talebi yıllık bazda %8 artarken, ilk yarıda talep son 3 yılın en yükseğine çıktı. Hindistan’da yaşanan göreli olumlu finansal ortam da fiziksel altın talebini besledi; ancak altın talebinde en büyük oyuncu merkez bankaların oldu. Merkez bankaları ilk yarıda 374.1 ton ile 19 yıllık serinin en yüksek ilk yarı alımına işaret etti. Kur manipülasyonu söylemlerinin artması ve ABD’nin doların güçlü seyrine yapabileceği vurgu, merkez bankalarının altın talebini daha da besleyebilir.

Merkez bankalarının genişleyici duruşu ile artan -rezerv olarak- altın talebi, düşen getiriler, ticaret ve kur savaşları, Brexit belirsizlikleri, jeopolitik gerilimler altına destek vermeye devam edecektir.

Teknik Analiz

Altın vs USD

•Elliot dalga teorisine göre 2008 senesinden başladığı yükseliş hareketinin 4 numarali düzeltmesini tamamlayan sarı metal, 5 numarali yükseliş dalgası içerisinde.

•Teknik olarak 1.360 USD seviyesi üzerinde yükseliş potansiyeline dikkat çektiğimiz altın, ilk hedefleri 1.400 ve 1.450 USD seviyelerine vardı.

•Uzun vadede 1.360 USD üzerinde ve kısa vadede ise 1.450 USD üzerinde kaldığı sürece; sırasıyla 1.544, 1.590 ve 1.690 seviyelerine doğru yükselişler bekliyoruz.

Altın vs Euro

Uzun vadeli grafiklerde sikisma alanini kiran altin Euro karsisinda guclu gorunumunu korumaya devam ediyor.

1150 Euro desteğinin kirilmasi ile başlayan hareket 1252 Euro üzerinde kaldigi surece kuvvetli gorunumunu sürdürecektir.

Ilk hedef olarak takip ettiğimiz seviyeler 1397 ve 1504 Euro.

YASAL UYARI: Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti, yetkili kuruluşlar tarafından kişilerin risk ve getiri tercihleri dikkate alınarak kişiye özel sunulmaktadır. Burada yer alan yorum ve tavsiyeler ise genel niteliktedir. Bu tavsiyeler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir. Bu rapor ve yorumlardaki yazılar, bilgiler ve grafikler, ulaşılabilen ilk kaynaklardan iyi niyetle ve doğruluğu, geçerliliği, etkinliği velhasıl her ne şekil, suret ve nam altında olursa olsun herhangi bir karara dayanak oluşturması hususunda herhangi bir teminat, garanti oluşturmadan, yalnızca bilgi edinilmesi amacıyla derlenmiştir. İş bu raporlardaki yorumlardan; eksik bilgi ve/veya güncellenme gibi konularda ortaya çıkabilecek zararlardan Akbank T.A.Ş., Ak Yatırım Menkul Değerler A.Ş., Ak Portföy Yönetimi A.Ş. ve çalışanları sorumlu değildir. Akbank T.A.Ş., Ak Yatırım Menkul Değerler A.Ş., Ak Portföy Yönetimi A.Ş her an, hiçbir şekil ve surette ön ihbara ve/veya ihtara gerek kalmaksızın söz konusu bilgileri, tavsiyeleri değiştirebilir ve/veya ortadan kaldırabilir. Genel anlamda bilgi vermek amacıyla hazırlanmış olan iş bu rapor ve yorumlar, kapsamı bilgiler, tavsiyeler hiçbir şekil ve surette Akbank T.A.Ş., Ak Yatırım Menkul Değerler A.Ş., Ak Portföy Yönetimi A.Ş 'nin herhangi bir taahhüdünü tazammum etmediğinden, bu bilgilere istinaden her türlü özel ve/veya tüzel kişiler tarafından alınacak kararlar, varılacak sonuçlar, gerçekleştirilecek işlemler ve oluşabilecek her türlü riskler bizatihi bu kişilere ait ve raci olacaktır. Hiçbir şekil ve surette ve her ne nam altında olursa olsun, her türlü gerçek ve/veya tüzel kişinin, gerek doğrudan gerek dolayısı ile ve bu sebeplerle uğrayabileceği her türlü doğrudan ve/veya dolayısıyla oluşacak maddi ve manevi zarar, kar mahrumiyeti, velhasıl her ne nam altında olursa olsun uğrayabileceği zararlardan hiçbir şekil ve surette Akbank T.A.Ş., Ak Yatırım Menkul Değerler A.Ş., Ak Portföy Yönetimi A.Ş. ve çalışanları sorumlu tutulamayacak ve hiçbir şekil ve surette her ne nam altında olursa olsun Akbank T.A.Ş., Ak Yatırım Menkul Değerler A.Ş., Ak Portföy Yönetimi A.Ş. çalışanlarından talepte bulunulmayacaktır.

Kullanmakta olduğunuz tarayıcının otomatik çeviri, kelime filtreleme özellikleri veya metin eşleştirme yapan 3.parti yazılımlar vb. metin farklılıkları sağlayacak otomatik ayarlar sebebiyle bu sayfada yer alan metinde anlam bütünlüğünü bozabilecek ifadeler bulunabilir. Böyle bir durum ile karşılaştığınızda musteri.memnuniyeti@akyatirim.com.tr adresine e-posta iletebilirsiniz.