Salı günü Fedaral Mevduat Sigorta Kurumu (FDIC, Federal Deposit Insurance) tarafından yapılan açıklamada Volcker Kuralı'nda bazı düzenlemelere gidileceği ve kuralın bazı bölümlerinin esnetileceği belirtildi.

Uygulamanın yeninden düzenlenmiş halinin FED,SEC ve FTC gibi yasal otoriteler tarafından önümüzdeki haftalarda kabul edilmesi gündemde.

Volcker Kuralı Nedir ?

Eski FED başkanı Paul Volcker tarafından gündeme getirilen, 2008 küresel finansal krizi sonrası ABD'de alınan en önemli önlemlerden birisi olan Volcker kuralı bankaların ve banka- dışı finansal kuruluşların, genelde 60 günden kısa vadeli ve spekülatif amaçlı olarak kendi namlarına yaptıkları alım satımlar olarak ifade edilen, "proprietary trading" ile bazı istisnalar hariç hedge fonlarla ve girişim sermayesi fonlarıyla ilişkileri ve işlemlerine önemli yasak ve kısıtlar getirmektedir. Başka bir deyişle kural, ABD'de federal olarak garanti altına alınan mevduatlara sahip bankaların aşırı derecede riskli aktivitelerde bulunmalarının sınırlandırılmasını öngörüyor.

2010 yılında yürürlüğe giren Dodd-Frank kanununun bir parçası olan Volcker kuralı ABD'de resmi olarak 2012 yılında, tam anlamıyla ise 21 Temmuz 2015 tarihinde uygulanmaya başladı.

*Paul Volcker

1979 – 1987 yılları arasında FED Başkanı olarak görev yapan Volcker, Jimmy Carter ve Ronald Reagan yönetimleri ile birlikte çalışmış ve yüksek enflasyona karşı uyguladığı sıkı para politikaları ile ünlenmiştir.

Volcker Kuralı'nın Getirdikleri

Volcker kuralı yatırım bankacılığı ile ticari bankacılığı birbirinden ayırıyor. Volcker kuralı ile

Bankaların riskli işlemler yapmasına sınır getirildiğinden tutulan teminatlar daha güvende,

700 milyar USD tutarında kurtarma paketlerine ihtiyaç olması artık daha düşük ihtimal,

Bankalar riskli hedge fonları kar amaçlı kullanamıyor,

Küçük bankaların büyük bankalar tarafından satın alınma ihtimali düşüyor,

Lehman vakasının yaşanma ihtimali daha düşük,

Batmak için çok büyük vakalarının yaşanma ihtimali düşüyor. Böylece ödenen vergilerin bankaları kurtarmak için kullanılma ihtimali azalıyor.

Uygulamaya Trump Yönetimi ve Bankalar gözünden bakarsak…

Trump yönetimi bu kuralın kullanım alanını daraltmaya çalışmakta. Hazine tarafından yayınlanan raporda (2017, Haziran) 10 milyar doların altında varlığı olan bankaların kapsam dışında bırakılması önerilmişti.

Bankalar ise yeniden düzenlenme aşamasında olan bu maddenin piyasa yapıcılığı ve korunma amaçlı işlemler dışında, spekülatif pozisyonlar için de daha fazla esnekliğe sahip olması için görüş bildirmekteler.

Kural ayrıca bankalara yapılan işlemlerin müşteri adına gerçekleştirildiğini kanıtlama zorunluluğu getirmekte ve bankalar bu durumun Deniz Aşırı Fonlar ve Varlık Yönetim birimlerinin özgürlük alanını kısıtlayıcı boyutta olduğunu vurgulamaktalar.

Kuralın ne yönde esnetileceği ile ilgili detaylı bir açıklama ise henüz yapılmadı.

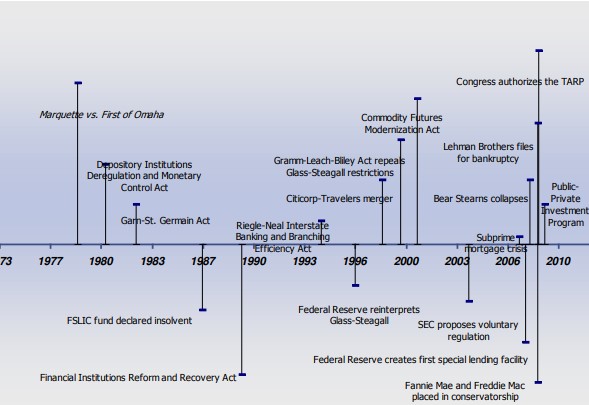

Tarihsel olarak baktığımızda regülasyonların esnetildiği her dönemin arkasından bir krizin gelmesi dikkat çekici. Azalan regülasyonlar, etkin risk kontrol mekanizmasını devre dışı bırakıyor.

Global Kriz Tarihçesi

ABD Tasarruf ve Mevduat Krizi – 1986 - 1989

1980 yılında başlayan düşük faizli uzun vadeli kredi verme dönemi, faizlerin yükselmesi ile ABD’deki mevduat bankalarının batması ile sonuçlandı.

Stock market crash – 1987

Junk bond crash – 1989

Tequila krizi – 1994

Asya Ekonomik Krizi – 1997 - 1999

Global finansal kriz – 2007 - 2008

Krizlerin Ortak Noktası

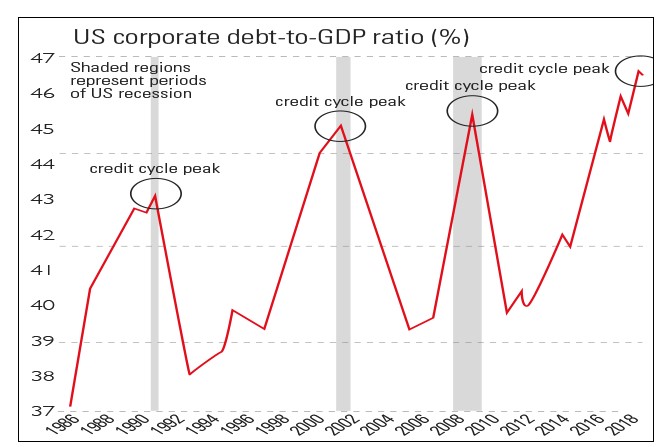

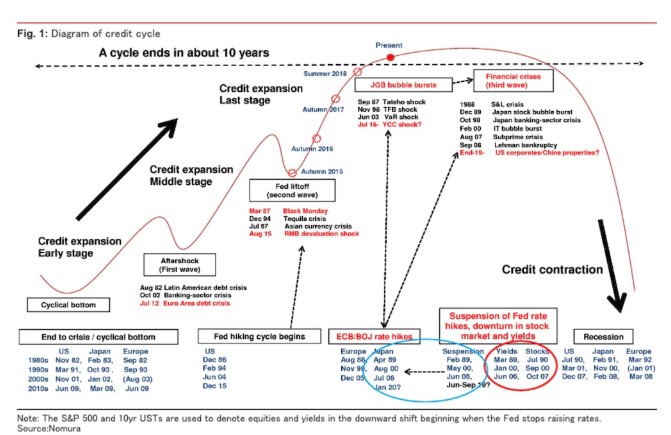

Aslında hepsinin ortak noktası Kredi Döngüsü’nün zirve yapması ve yüksek borçluluk oranı. Regülasyonların esnetilmesi sonrası büyüyen kredi ve kolay para nedeniyle artan Borç/GSYİH oranının oluşturduğu balonlar, her sefer bir kriz ile patlıyor. Bugüne geldiğimizde, düşük faizle gelen aşırı borçlanma ve azalan tasarruf oranı benzer ortama zemin hazırlıyor.

Global Durumı İncelediğimizde

Yavaşlayan ekonomiler,

Genişleyici merkez bankası politikaları, negatif faizler ve bol para dönemi,

Ticaret savaşları,

Brexit ve İtalya Hükümeti gibi siyasi belirsizlikler,

ve

Yukarıdaki tüm faktörlere rağmen zirve yapan borsa endeksleri var.

ABD'nin önde gelen 2 bankasına teknik olarak baktığımızda,

Goldman Sachs

Mortgage Krizi ile başlayan düşüş sonrası bol para dönemi, endekslere yeni zirveler yaptırırken ABD'nin en büyük yatırım bankalarından Goldman'a 45 - 275 USD hareketi yaptırdı.

Ancak kriz sonrası oluşan trend desteğine geri çekilme dikkat çekici. 176 USD kritik destek

Citibank

2008 krizinin başrol oyuncularından olan Citibank, oluşturduğu yükseliş trendine geri çekilmek üzere.

Kriz öncesi 500 USD üzerinde fiyatlanan Citi için kritik destek 50 USD.

Toparlarsak

Büyük bir kriz, hisse senedi endesklerinde büyük bir çöküş veya riskli varlıklarda önemli bir satıştan bahsetmek için henüz erken olsa da Volcker Kuralı'nın esnetilmesi duvara yeni bir taş koyacaktır.

Davulun sesi çok uzaklardan duyulmaya başlıyor.

Referanslar

Tweak Of Volcker Rule https://www.cnbc.com/2019/08/20/fdic-approves-volcker-rule-overhaul-eases-wall-street-trading-rules.html

History Of The Past 40 Years in Financial Crises http://www.ifre.com/a-history-of-the-past-40-years-in-financial-crises/21102949.fullarticle

Volcker Rule Changes https://www.wsj.com/articles/regulators-ease-proprietary-trading-compliance-for-biggest-banks-11566311407

Paul Volcker Pulls No Punches https://fortune.com/2018/10/30/paul-volcker-book-review/

Bloomberg

Nomura

Twitter’da bizi takip etmek için @TradeAll

Youtube TradeAll kanalımıza buradan ulaşabilirsiniz.

Facebook https://www.facebook.com/TradeAll/

Berk Dinçtürk Caner Köroglu Mert Koçoğlu

International Markets International Markets International Markets

Vice President Manager Associate

Bu analizler yer alan grafikler TradingView kullanılarak hazırlanmıştır.

Charts used during this analysis are generated by using TradingView.

Uyari Notu: Bu mesaj ve ekleri gonderilen kisiye ozeldir. Eger mesajin gonderilmek istendigi kisi degilseniz lutfen kopyalamayiniz, baskalarina gondermeyiniz, mesajı sisteminizden siliniz ve gondericiyi bilgilendiriniz. Internet üzerinden yapılan iletişim güvenli olmayıp, verilerin kasten veya tesadüfen bozulması ve virüs içermesi olasılığı vardır. Ak Yatırım Menkul Değerler A.Ş. bu mesajın ve eklerinin hatalı ve/veya eksik olması, yerine ulaşmaması, geç ulaşması, içeriğinin bozulması ya da virüs icermesinden ve bilgisayar sisteminize verebilecegi zarar dolayısıyla hicbir sorumluluk kabul etmez. Ayrıca, elektronik posta, resmi olmayan ve çoğunlukla kısaltılmış bir iletişim yöntemidir. Dolayısıyla, burada yer alan bilgi veya tavsiyelere, gönderici ile ayrıca görüşmeden güvenmeniz normal şartlar altında uygun olmayacaktır. Mesaj metninde veya eklerinde yer alabilecek Ak Yatırım Menkul Değerler A.Ş. tarafindan hazirlanmis rapor, yorum veya veriler sadece bilgilendirme amaclidir. Yatirim bilgi yorum ve tavsiyeleri, yatirim danismanligi kapsaminda degildir. Yorum ve tavsiyeler, yorum ve tavsiyede bulunanlarin kisisel goruslerine dayanmaktadir. Bu bilgilerin kullanilmasi nedeni ile ortaya cikabilecek sonuclardan Ak Yatırım Menkul Değerler A.Ş. sorumlu degildir.

YASAL UYARI: Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti, yetkili kuruluşlar tarafından kişilerin risk ve getiri tercihleri dikkate alınarak kişiye özel sunulmaktadır. Burada yer alan yorum ve tavsiyeler ise genel niteliktedir. Bu tavsiyeler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir. Bu rapor ve yorumlardaki yazılar, bilgiler ve grafikler, ulaşılabilen ilk kaynaklardan iyi niyetle ve doğruluğu, geçerliliği, etkinliği velhasıl her ne şekil, suret ve nam altında olursa olsun herhangi bir karara dayanak oluşturması hususunda herhangi bir teminat, garanti oluşturmadan, yalnızca bilgi edinilmesi amacıyla derlenmiştir. İş bu raporlardaki yorumlardan; eksik bilgi ve/veya güncellenme gibi konularda ortaya çıkabilecek zararlardan Akbank T.A.Ş., Ak Yatırım Menkul Değerler A.Ş., Ak Portföy Yönetimi A.Ş. ve çalışanları sorumlu değildir. Akbank T.A.Ş., Ak Yatırım Menkul Değerler A.Ş., Ak Portföy Yönetimi A.Ş her an, hiçbir şekil ve surette ön ihbara ve/veya ihtara gerek kalmaksızın söz konusu bilgileri, tavsiyeleri değiştirebilir ve/veya ortadan kaldırabilir. Genel anlamda bilgi vermek amacıyla hazırlanmış olan iş bu rapor ve yorumlar, kapsamı bilgiler, tavsiyeler hiçbir şekil ve surette Akbank T.A.Ş., Ak Yatırım Menkul Değerler A.Ş., Ak Portföy Yönetimi A.Ş 'nin herhangi bir taahhüdünü tazammum etmediğinden, bu bilgilere istinaden her türlü özel ve/veya tüzel kişiler tarafından alınacak kararlar, varılacak sonuçlar, gerçekleştirilecek işlemler ve oluşabilecek her türlü riskler bizatihi bu kişilere ait ve raci olacaktır. Hiçbir şekil ve surette ve her ne nam altında olursa olsun, her türlü gerçek ve/veya tüzel kişinin, gerek doğrudan gerek dolayısı ile ve bu sebeplerle uğrayabileceği her türlü doğrudan ve/veya dolayısıyla oluşacak maddi ve manevi zarar, kar mahrumiyeti, velhasıl her ne nam altında olursa olsun uğrayabileceği zararlardan hiçbir şekil ve surette Akbank T.A.Ş., Ak Yatırım Menkul Değerler A.Ş., Ak Portföy Yönetimi A.Ş. ve çalışanları sorumlu tutulamayacak ve hiçbir şekil ve surette her ne nam altında olursa olsun Akbank T.A.Ş., Ak Yatırım Menkul Değerler A.Ş., Ak Portföy Yönetimi A.Ş. çalışanlarından talepte bulunulmayacaktır.

Kullanmakta olduğunuz tarayıcının otomatik çeviri, kelime filtreleme özellikleri veya metin eşleştirme yapan 3.parti yazılımlar vb. metin farklılıkları sağlayacak otomatik ayarlar sebebiyle bu sayfada yer alan metinde anlam bütünlüğünü bozabilecek ifadeler bulunabilir. Böyle bir durum ile karşılaştığınızda musteri.memnuniyeti@akyatirim.com.tr adresine e-posta iletebilirsiniz.