Altının $/ons fiyatı kapanış bazında rekor seviyede…

- Cuma günü ABD tarafında açıklanan ISM imalat ve MÜ güven endeksi verilerinin “piyasa beklentilerinin” aşağısında gelmesi;

- Altın fiyatların ve ABD endekslerini olumlu etkiledi. Nedeni: Şubat ayında ABD’den aldığımız ocak ayı verileri oldukça güçlüydü. Mart ayı başında şubat ayına dair aldığımız iki veri “yavaşlama” gösterdi. Bu durum faiz indirimi olasılıklarını olumlu yönde etkiledi (Majör şekilde olmasa da) … ABD 10 yıllık getirileri de bu yüzden geriledi. ABD 10 yıllık getirilerinde 100 gho direnci vadeli kontratlarda trade amaçlı çok güzel “alım fırsatı” yarattı.

- Altın $/ons bazında haftalık olarak %2.3 yükseldi ve Cuma gününü rekor kapanış seviyesi olan $2.082.9 ons fiyatından tamamladı. Yorum: Faiz indirimi olasılıkları azalırken/ötelenirken altın için 2024 tahminimi değiştirmemem (+$2.200 ons) ve düşüşlerin “alım fırsatı” olduğu görüşüm iyi çalışıyor.

- Gümüş ise altın fiyatlarına göre geride kaldı. Bunun önemli bir nedeni gümüşün “endüstriyel metal” özelliği. Bloomberg endüstriyel metal endeksi (İçinde gümüş yok ama fiyatlamalarda takip ediliyor) YBB (Yıl başından beri) -%3.8…

- Altın/gümüş oranı 90 seviyesinin üzerinde. Değerli metallerde yükselişin “kalıcı” ve daha yüksek seviyelere doğru yaşanabilmesi için bu oranın gerilemesi lazım.

Yorum: Bu hafta Çin tarafından 2024 yılı hedeflerini alacağız. Bu hedefler ve “olası” yeni paketler eğer endüstriyle metallere alım getirirse;

- Gümüş fiyatlarında bu hafta iyi bir seyir görürüz.

- Altın/gümüş oranı aşağı yönlü hareket eder.

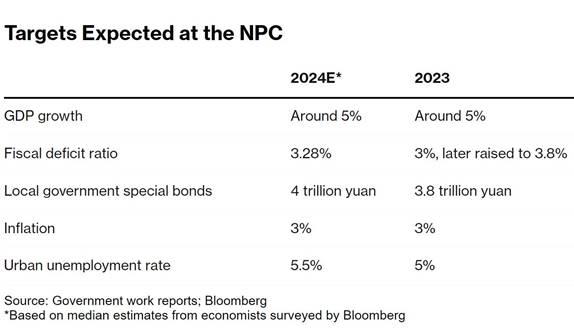

Çin tarafında piyasa beklentileri:

- 2023 yılında enflasyon hedefi %3 seviyesindeydi. Gerçekleşen ise %0.2… Deflasyon risklerine karşı, yeni “hedefli” paketler açıklanacaktır diye düşünüyorum. Hedefli ne demek? Örneğin; konut piyasasında “ilk konut sahibi olacaklara” kredi şeklinde veya yeni araç satışlarında “elektrikli araçlara” vergisel yardım gibi…

- Altın tarafında $2.200 ons hedefimi belirtirken “Fed’in son faiz artışı-ilk faiz indirimi” arasında “tarihsel” getirilere bakıp paylaşımı yapmıştım. Eğer bu seviyenin üzerine Q2’24 içinde çıkarsak yeni hedef ne olur?

- Aşağıda altının $/ons bazında “enflasyona” ayarlanmış son 30 yıllık grafiği var. 2.200’ün geçilmesi durumunda yeni hedefim $2.400 ons olacak.

- Cuma günü S&P 500 endeksi “rekor kapanış” gerçekleştirdi. Günlük bazda yükselişte “çip sektörü” hisseleri önemli rol oynadı (Podcast’te isimler ve yüzdeleri paylaşıyorum). Alımların genele yayılması durumunu takip ettiğim S&P 500 eşit ağırlık, Russell 2000 ve Ark inovasyon fonu hala YBB S&P 500’ün aşağısında.

- BofA’nın S&P 500 için 2024 yılı sonu hedefi 5.000’den 5.400’e yükseltildi. Yorum: Son zamanlarda revizyonların açıklandığı seviye 5.400 olarak karşımıza çıkıyor.

- ABD tarafında ters repo miktarında erime devam ediyor. Cuma günü $441 milyar seviyesine geriledik. Piyasanın asıl odak noktası Fed için “faiz indirimi” sürecine ne zaman başlayacağı ve yıl içinde kaç adet indirim yapacağı şeklinde. Gelecek hafta Fed toplantısında “bilanço yapısına” dair konuşmaların arttığını göreceğiz. Ters repo miktarı azaldıkça “bilanço azalım” sürecine “ayarlama” gerekecektir. Yılın ikinci yarısı sadece faiz indirimi noktası değil bilanço azalışında da yavaşlama olacağını düşünüyorum. Yorum: Bu durum “net likidite” endeksine olumlu yansır.

Ters repo miktarı:

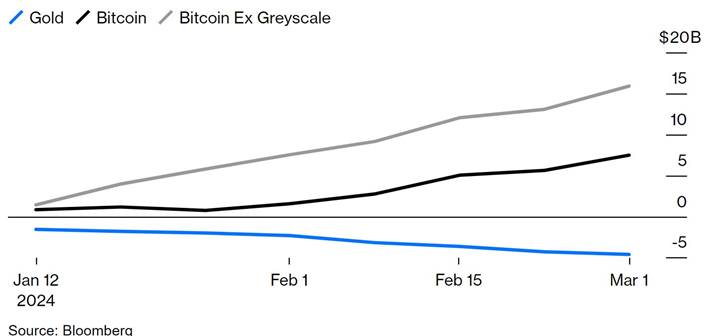

- Bitcoin yeni haftaya $63.5k seviyesinde başladı. ATH beklentim devam ediyor. Spot BYF’ler onaylandıktan sonra “altın vs. bitcoin” byf giriş/çıkışları aşağıda. İki nokta;

- Bitcoin spot BYF’lerin ihracı tarihin en BYF ihracı olma yolunda.

- Altın tarafına BYF’lerden de alım gelmeye başladığında $2.200 ons üstü ve sonrasında $2.400 ons sizce hayal mi? J

Bu haftaki veri akışı ve diğer noktalara Podcast’te değineceğim. Aşağıda “The Economist” dergisinin en güncel kapak fotosunu paylaşıyorum.

- Global tarafta portföy dağılımında tahvil oranını arttırıyor ve hisseleri azaltmaya başlıyoruz.

- Yeni dağılım: %45 tahvil, %25 hisse, %20 altın, %5 Bitcoin ve %5 nakit.

- Eski dağılım: %35 tahvil, %35 hisse, %20 altın ve %10 nakit.

Yılın ikinci yarısı global hisse rallisi için oldukça iyi bir makro çerçeve sağlayacak. Şimdilik tahvillerde getiri potansiyelini “kısa vadede” daha iyi gördüğüm için bu değişimi yapıyorum.

YASAL UYARI: Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti, yetkili kuruluşlar tarafından kişilerin risk ve getiri tercihleri dikkate alınarak kişiye özel sunulmaktadır. Burada yer alan yorum ve tavsiyeler ise genel niteliktedir. Bu tavsiyeler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir. Bu rapor ve yorumlardaki yazılar, bilgiler ve grafikler, ulaşılabilen ilk kaynaklardan iyi niyetle ve doğruluğu, geçerliliği, etkinliği velhasıl her ne şekil, suret ve nam altında olursa olsun herhangi bir karara dayanak oluşturması hususunda herhangi bir teminat, garanti oluşturmadan, yalnızca bilgi edinilmesi amacıyla derlenmiştir. İş bu raporlardaki yorumlardan; eksik bilgi ve/veya güncellenme gibi konularda ortaya çıkabilecek zararlardan Akbank T.A.Ş., Ak Yatırım Menkul Değerler A.Ş., Ak Portföy Yönetimi A.Ş. ve çalışanları sorumlu değildir. Akbank T.A.Ş., Ak Yatırım Menkul Değerler A.Ş., Ak Portföy Yönetimi A.Ş her an, hiçbir şekil ve surette ön ihbara ve/veya ihtara gerek kalmaksızın söz konusu bilgileri, tavsiyeleri değiştirebilir ve/veya ortadan kaldırabilir. Genel anlamda bilgi vermek amacıyla hazırlanmış olan iş bu rapor ve yorumlar, kapsamı bilgiler, tavsiyeler hiçbir şekil ve surette Akbank T.A.Ş., Ak Yatırım Menkul Değerler A.Ş., Ak Portföy Yönetimi A.Ş 'nin herhangi bir taahhüdünü tazammum etmediğinden, bu bilgilere istinaden her türlü özel ve/veya tüzel kişiler tarafından alınacak kararlar, varılacak sonuçlar, gerçekleştirilecek işlemler ve oluşabilecek her türlü riskler bizatihi bu kişilere ait ve raci olacaktır. Hiçbir şekil ve surette ve her ne nam altında olursa olsun, her türlü gerçek ve/veya tüzel kişinin, gerek doğrudan gerek dolayısı ile ve bu sebeplerle uğrayabileceği her türlü doğrudan ve/veya dolayısıyla oluşacak maddi ve manevi zarar, kar mahrumiyeti, velhasıl her ne nam altında olursa olsun uğrayabileceği zararlardan hiçbir şekil ve surette Akbank T.A.Ş., Ak Yatırım Menkul Değerler A.Ş., Ak Portföy Yönetimi A.Ş. ve çalışanları sorumlu tutulamayacak ve hiçbir şekil ve surette her ne nam altında olursa olsun Akbank T.A.Ş., Ak Yatırım Menkul Değerler A.Ş., Ak Portföy Yönetimi A.Ş. çalışanlarından talepte bulunulmayacaktır.

Kullanmakta olduğunuz tarayıcının otomatik çeviri, kelime filtreleme özellikleri veya metin eşleştirme yapan 3.parti yazılımlar vb. metin farklılıkları sağlayacak otomatik ayarlar sebebiyle bu sayfada yer alan metinde anlam bütünlüğünü bozabilecek ifadeler bulunabilir. Böyle bir durum ile karşılaştığınızda musteri.memnuniyeti@akyatirim.com.tr adresine e-posta iletebilirsiniz.