Merhaba,

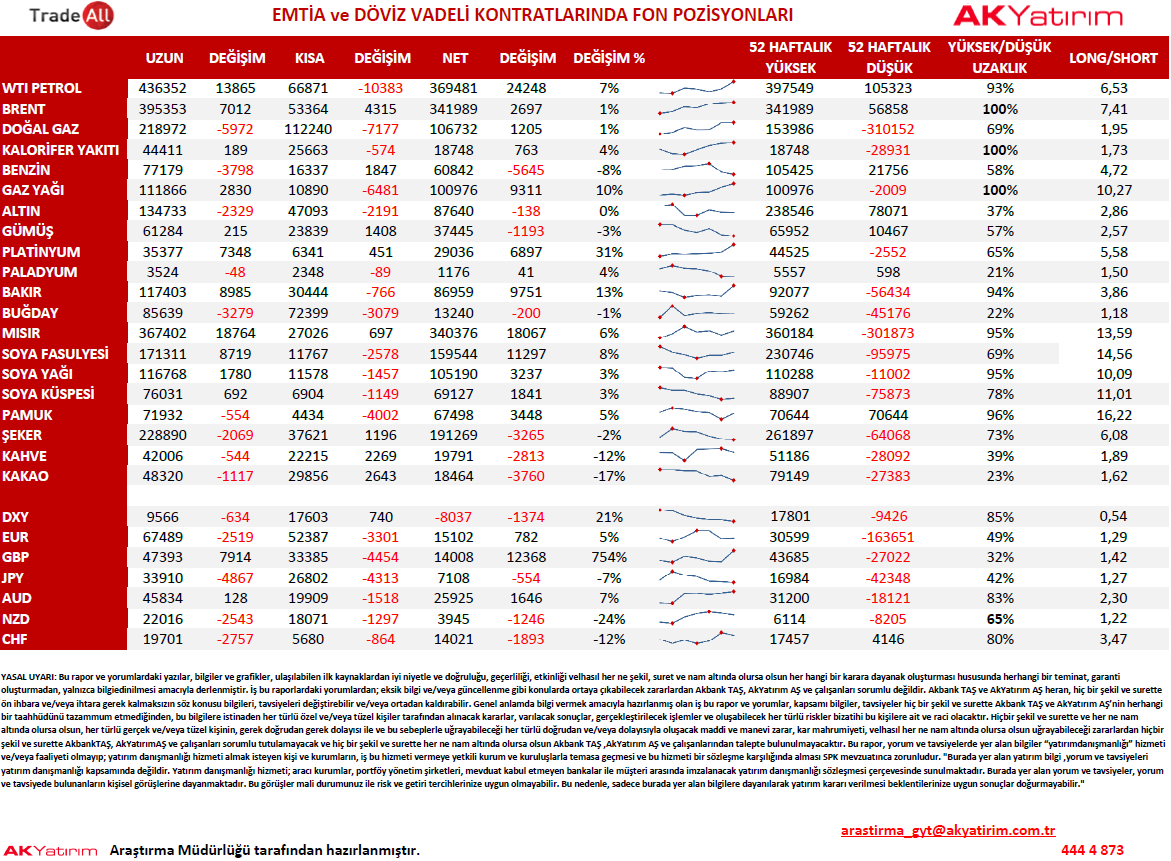

Haftalık yayınlanan, vadeli kontratlarda fon pozisyonlarının özet tablosunu aşağıda görebilirsiniz. Bu verilere göre 2 – 9 Şubat haftasında fonlar;

- Petrol ve türevlerinde az da olsa pozisyon artırmışlar. WTI petrolde hem longları artırıp hem de shortları azaltarak net bullish bir pozisyonlanma ile netteki long kontrat sayısını %7 artırmışlar. Böylece son 52 haftanın en fazla açılımış olan net long pozisyon sayısının %93’ü kadar long taşır hale geldiler. Tablodaki mini grafikten de görüleceği üzere net long kontrat sayısı 2 ay yatayda kaldıktan sonra 2 haftadır yeniden yükselişe geçti. Oldukça bullish bir görünüm var.

- Brent petrolde Kasım 2020’den bu yana devam eden long pozisyon artışı şimdilik ivme kesmiş olsa da hala fonlar long gitmeye devam ediyorlar. Ancak short pozisyon sayısı 2019’dan bu yana 2 kere şimdi bulunduğu 53K bölgesine geldi ve daha önce bu seviyelere geldiğinde piyasa shortları artırıp longları azaltmaya başlamıştı. Havada bir bayrak olarak kenarda dursun.

- Doğal gaz kontratlarındaki pozisyonlanma, son haftalarda shortların azalmasına istinaden nette long olan piyasanın dolaylı olarak pozisyon artırmasına neden oldu. Ancak burada henüz yön belirteci olarak düşünülebilecek bir pozisyonlanma dikkat çekmiyor.

- Altın ve gümüşte herhangi bir pozisyon değişikliği olmadı. Ama platin kontratlarında longlardaki artış bütün hızıyla devam ediyor. Önceki haftada net long pozisyon miktarı %31 arttı. Kasım 2020’den bu yana fonlar net pozisyonlarını -1432’den +31,588’e getirmiş durumdalar. Aslında bir bakıma Şubat 2020’de piyasada yaşanan kırılmadan önceki oluşum tekrarlanıyor. Yani eğer Covid nedeniyle piyasada teminatları tamamlamak için nakit ihtiyacı ortaya çıkıp herkes elindeki karlı pozisyonları kapatmasaydı büyük ihtimalle platinde şu anda piyasa çok daha bullish olacaktı. Salgın nedeniyle gelen satış yeni bir alım fırsatıydı ve hala da kaçmış değil.

- Bakır da fonlar yeniden longları artırmışlar. Ancak bu değişim henüz yönsel bir belirteç olarak görülmez çünkü açık net long pozisyon sayısı Eylül 2020’den bu yana gidip geldiği bölgede oynamaya devam ediyor. Ancak longlardaki artışı not ettik, kenara koyduk.

- Tahıl kompleksinde aylar süren pozisyon biriktirmenin ardından geçtiğimiz hafta piyasada önemsiz pozisyon değişiklikleri oldu. Aşağıdaki mini grafiklerden de görüleceği üzere son zamanlarda oluşan aralıklardayız. Muhtemelen bu hafta ve hatta sonraki hafta açıklanacak veri setinde de pozisyon değişimlerinin yatay seyrettiğini göreceğiz. Dolayısıyla bu durumdan çıkarımımız tahılların bir süre yatay-aşağı çalışabileceği oluyor.

- Soft emtia grubunda pamukta neredeyse 1 yıldır artan long pozisyonlar 1 aydır yatay girmiş ve geçtiğimiz 2 haftadır da düşüşe geçmiş durumda. Geçen aylarda son 52 haftanın en fazla sayıda açık long pozisyonunu taşıyarak fiyatı yükselten fonlar yaklaşık 81c seviyesinden bu yana pozisyon azaltırken piyasanın neredeyse %10 daha yükselerek 90c’e yaklaştığını görüyoruz. Longların çok çok dikkatli olması ve olası sert bir satışa karşı uyanık olmalarını öneririz.

- Benzer durum şeker kontratlarında da var. Mayıs 2020’den bu yana artmakta olan long pozisyonlanma Kasım 2020’den bu yana geri geliyor. Oysa fiyat o günden bu güne %15 kadar yükselmiş durumda. Fonların pozisyonları azalırken fiyatın yükseliyor olması pozisyonların küçük spekülatörlere devredildiğini düşündürüyor. Nitekim aynı dönemde küçük spekülatörlerin pozisyonlarına baktığımızda Aralık 2020 başından bu yana net longların yükseldiğini görüyoruz. Bu durum fiyatta yükseliş bekleyenler için oldukça riskli bir gelime olarak görülmeli ve şekerde long pozisyon taşıyanların büyük dikkatle pozisyonlarını yönetmeleri gerekir.

- Kahve ve kakaoda ise bir süredir longların eritildiğini görüyoruz. Aslında soft emtia grubunda toptan longların azaltılmaya başlaması enflasyon beklentilerinden piyasadaki USD likiditesi ile ilgili beklentilere kadar bir çok konunun değerlendirilmesine etkili faktörler olabilir. Henüz ziller çalmıyor ama bayrağı kaldırıp kenara koyalım.

- Döviz dünyasında ise fonlar DXY kontratlarında bir kez daha son 2 senenin en fazla sayıda açık short pozisyonu seviyesine geliyorlar. Henüz orada değiller ama az kaldı. Dolayısıyla USD’ye karşı diğer dövizler için pozitif bir pozisyonlanma var denebilir. EURUSD kontratlarında önemli bir pozisyon değişikliği olmazken, GBPUSD kontratlarında hem longların artışı hem de eş zamanlı olarak shortların azalışından kaynaklı olarak nispeten büyük bir net long artışı söz konusu. Bu durumda piyasanın özellikle 2.40’ın aşılması halinde biraz daha hızlıca alımı destekleyebileceği düşünülebilir. Bu noktada, Brexit nedeniyle portföylerinden Sterlin’i çıkaran kurumsal yatırımcıların yeniden portföylerine GBP aldıklarına dair trader dedikoduları duyuyoruz.

Özgür Hatipoğlu

Araştırma

Araştırma Müdür - Stratejist

Ak Yatırım Genel Müdürlüğü

Sabancı Center 4.Levent 34330 İstanbul

YASAL UYARI: Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti, yetkili kuruluşlar tarafından kişilerin risk ve getiri tercihleri dikkate alınarak kişiye özel sunulmaktadır. Burada yer alan yorum ve tavsiyeler ise genel niteliktedir. Bu tavsiyeler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir. Bu rapor ve yorumlardaki yazılar, bilgiler ve grafikler, ulaşılabilen ilk kaynaklardan iyi niyetle ve doğruluğu, geçerliliği, etkinliği velhasıl her ne şekil, suret ve nam altında olursa olsun herhangi bir karara dayanak oluşturması hususunda herhangi bir teminat, garanti oluşturmadan, yalnızca bilgi edinilmesi amacıyla derlenmiştir. İş bu raporlardaki yorumlardan; eksik bilgi ve/veya güncellenme gibi konularda ortaya çıkabilecek zararlardan Akbank T.A.Ş., Ak Yatırım Menkul Değerler A.Ş., Ak Portföy Yönetimi A.Ş. ve çalışanları sorumlu değildir. Akbank T.A.Ş., Ak Yatırım Menkul Değerler A.Ş., Ak Portföy Yönetimi A.Ş her an, hiçbir şekil ve surette ön ihbara ve/veya ihtara gerek kalmaksızın söz konusu bilgileri, tavsiyeleri değiştirebilir ve/veya ortadan kaldırabilir. Genel anlamda bilgi vermek amacıyla hazırlanmış olan iş bu rapor ve yorumlar, kapsamı bilgiler, tavsiyeler hiçbir şekil ve surette Akbank T.A.Ş., Ak Yatırım Menkul Değerler A.Ş., Ak Portföy Yönetimi A.Ş 'nin herhangi bir taahhüdünü tazammum etmediğinden, bu bilgilere istinaden her türlü özel ve/veya tüzel kişiler tarafından alınacak kararlar, varılacak sonuçlar, gerçekleştirilecek işlemler ve oluşabilecek her türlü riskler bizatihi bu kişilere ait ve raci olacaktır. Hiçbir şekil ve surette ve her ne nam altında olursa olsun, her türlü gerçek ve/veya tüzel kişinin, gerek doğrudan gerek dolayısı ile ve bu sebeplerle uğrayabileceği her türlü doğrudan ve/veya dolayısıyla oluşacak maddi ve manevi zarar, kar mahrumiyeti, velhasıl her ne nam altında olursa olsun uğrayabileceği zararlardan hiçbir şekil ve surette Akbank T.A.Ş., Ak Yatırım Menkul Değerler A.Ş., Ak Portföy Yönetimi A.Ş. ve çalışanları sorumlu tutulamayacak ve hiçbir şekil ve surette her ne nam altında olursa olsun Akbank T.A.Ş., Ak Yatırım Menkul Değerler A.Ş., Ak Portföy Yönetimi A.Ş. çalışanlarından talepte bulunulmayacaktır.

Kullanmakta olduğunuz tarayıcının otomatik çeviri, kelime filtreleme özellikleri veya metin eşleştirme yapan 3.parti yazılımlar vb. metin farklılıkları sağlayacak otomatik ayarlar sebebiyle bu sayfada yer alan metinde anlam bütünlüğünü bozabilecek ifadeler bulunabilir. Böyle bir durum ile karşılaştığınızda musteri.hizmetleri@akyatirim.com.tr adresine e-posta iletebilirsiniz.