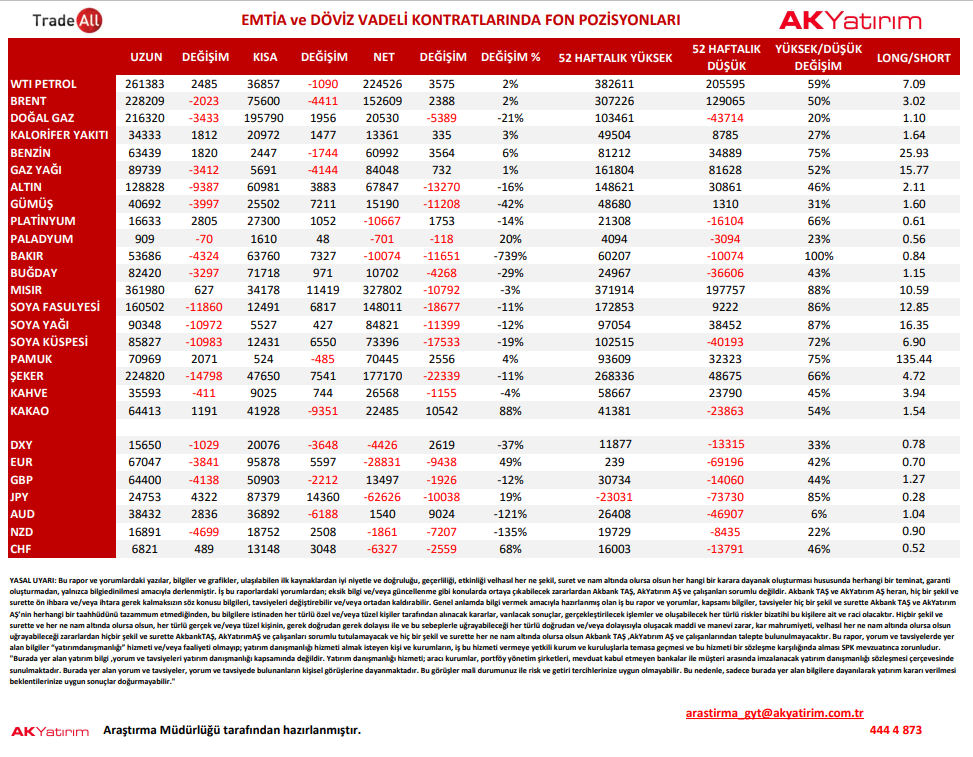

Haftalık yayınlanan, vadeli kontratlarda fon pozisyonlarının özet tablosunu aşağıda görebilirsiniz. Bu verilere göre 26 Nisan – 3 Mayıs haftasında fonlar;

Veriler ve yorumlar:

- Dolar endeksinde net kısa pozisyonlanma 37% azalarak 2.6k kontrat seviyesine geriledi. Mevcut net kısa pozisyonlanma 52 haftalık en yüksek net kısa pozisyonlanmanın (52 haftalık en yüksek net kısa pozisyonlanma 13.3k kontrat büyüklüğünde) 33%’üne denk geliyor. Uzun pozisyonlanma 1k azalırken kısa tarafta 3.6k pozisyon azalımı yaşanarak toplam net kısa pozisyonlanmayı 2.6k kontrat azaltmış. Mart ortasından itibaren dolar endeksi pozisyonlanması net kısa tarafta olmasına karşın endeks aktif vadelisi 98 seviyelerinden 104 seviyesine kadar yükseldi. Buradaki net pozisyonlanma durumu ile fiyatlama arasındaki ayrışma dikkat çekici.

- EURUSD’de uzun pozisyonlar kapatılırken kısalarda artış var. Net kısa pozisyonlanma 49% artış göstererek 28.8k kontrat seviyesine yükseldi. Net kısa pozisyonlanma son 52 haftalık en yüksek net kısa pozisyonlanmanın 42%’sine denk geliyor. Bloomberg’ün işlemciler arasında yaptığı ankette Avrupalı işlemcilerin paritenin ilk olarak 1.00 seviyesine mi yoksa 1.10’a mı gider sorusuna cevabı 66% 1.00 ve 34% 1.10 şeklinde sonuçlandı. Aynı ankette her ne kadar 1.00 cevabı daha baskın olsa da yılın ikinci yarısı daha şahin bir AMB ile toparlanmanın hızlı bir şekilde olması bekleniyor. Ankette 1.00 seviyesi bu kadar öne çıkarken spot piyasada 1.0575 seviyesinde olmamız açıkçası EUR negatif algının aşırılığa ulaşmış olabileceğini bize gösteriyor. Ancak, pozisyonlanmalara baktığımızda aşırı bir net kısa pozisyondan bahsetmek doğru olmaz. Yorum: Bu hafta ABD TÜFE verisi ve Fed üyeleri konuşmaları EURUSD’nin kısa vadeli gidişatında önemli rol oynayacak. Dolar endeksi haftalık grafikte RSI 80 seviyesinin üzerinde. RSI’ın bu derecede yüksek olması dolar lehine hareketin devamı için çıtayı yükseltiyor.

- Japon Yen’inde pozisyon değişimi tarafında kısalar uzunların nerdeyse üç katı geçen hafta artış göstermiş. Toplam net kısa pozisyonlanmada bir önceki haftaya göre 19% artmış. Japonya MB’sı aşırı güvercin tutumuna devam ederken USDJPY’de spot piyasa 130 seviyesinin üzerinde durmaya devam ediyor. Negatif faizli borç stokunun gerilemeye devamı ile BoJ’un verim eğrisi kontrolünü gevşetmesi artık “yapacak mı değil, ne zaman yapacak?” sorusunu içeriyor (Bloomberg tahvil endeksinde artık sadece 100 varlığın negatif getirisi kaldı. 2021 Kasım ayında 4.500 varlığın negatif getirisi vardı).

- Avusturalya dolarında net kısa pozisyonlanmadan net uzuna geçiş var. Ancak geçen hafta son iki işlem gününde ve bugün endüstriyel metallere gelen satış baskısı net pozisyonlanma değişimine karşın AUD’da kan kaybına neden oluyor. AUDJPY’de AUD bazlı gerileme ile short işlem fikrimiz iyi çalışıyor.

- Veri dönemi BoE’nin faiz kararını içermediği için geçen haftaki GBPUSD’de yaşanan satışı bu veri kapsam dışında tutuyor. Piyasa, BoE faiz toplantısına net uzun pozisyonlanma ile girmiş. Gelecek hafta pozisyonlanmada net kısaya geçiş olacak mı diye takip edeceğiz. GBPUSD’de tepki alışlarının güç kazanabilmesi için 1.2412 seviyesinin üzerinde kapanışlar görmeliyiz.

- WTI ve Brent petrol tarafında net uzun pozisyonlanmalarda kayda değer bir değişim yok. Bu hafta fiyatlamalarda Çin bazlı “talep yönlü” aşağı riskler ile Avrupa bazlı “yaptırımlar nedenli” yukarı riskler öne çıkacak. Bugün itibariyle aşağı yönlü riskler daha çok öne çıkıyor.

- Doğalgaz net uzun kontrat sayısı 21% azalarak 20.5k seviyesine gerilemiş durumda. Rusya’nın geçen hafta durdurduğu iki hattın fiyatlamalarda Avrupa doğalgaz fiyatlarından çok ABD fiyatlarını yükseltmiş olması da ilginç bir detay.

- Altın ve gümüş net uzun pozisyonlanma sırasıyla 16% ve 42% azalış gösterdi. Altın için mevcut pozisyonlanma son 52 haftalık en yüksek seviyesinin 46%’sına denk gelirken gümüş için bu oran 31%. Reel getirilerdeki artış değerli metallere net negatif yansıyor.

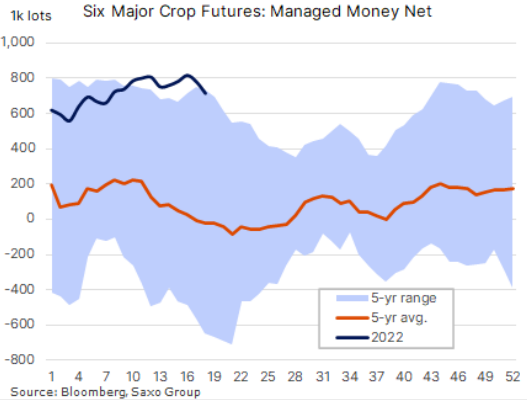

- Tarımsallar için aşağıda sezonsallık grafiğini paylaşıyoruz. En son paylaşımımızda sezonsal olarak daha çok satış baskısının olduğu bir döneme girdiğimizi belirtmiştik. Buğday ve bütün soya grubunda uzun bacaklar kapatılırken kısalarda artış var. Tarımsallarda hem net uzun pozisyonlanmaların azalması hem de, buna bağlı olarak, fiyatlar üzerinde baskının devam etmesi düşüncemizi koruyoruz.

- Bakır tarafında net uzun pozisyonlanmadan net kısaya geçiş var. Çin tarafındaki problemlerin bakır fiyatlarına olumsuz yansımasının devamını önümüzdeki günlerde bekliyoruz (Çin’in 1 yıllık faiz oranında azalım olmadığı taktirde. Eğer azaltırsa da açıklama tarihine kadar bakır satış yemeye devam edecektir)

Altı majör tarımsal kontratında net uzunlar (Mavi çizgi), beş yıllık ortalama pozisyonlanma (Kırmızı çizgi) ve beş yıllık pozisyonlanma aralığı;

Bakır net pozisyonlanma (Turuncu çizgi) ve bakır vadeli fiyatı (Siyah çizgi):

- Alt grafikte kısaların uzunların üstüne çıktığı görülüyor.

Altın ve gümüş haftalık byf değişimleri (Çubuk grafik), spot fiyatlar (Mum grafik) ve toplam seviye (stoklar – Çizgi grafik):

- Altın byf’lerinde son iki haftadır çıkış var.

Son olarak S&P 500 ve 10 yıllık tahvil vadelisine dair fonların pozisyonlanmalarını da içinde bulunduğumuz endeksler ve tahviller satış baskısını biraz daha iyi anlayabilmek adına aşağıda paylaşıyoruz.

- Turuncu çizgi 10 yıllık tahvil vadelisi pozisyonlanması. Mart ayı ortasından beri 10 yıllık getiriler ciddi bir yükseliş içinde ancak pozisyonlanma net kısa tarafta azalmış (Fiyat-Pozisyonlanma ayrışması). 3.25% üstü seviyelerin bu aşamada 10 yıllıklarda çok gerçekçi olmadığının sinyali olabilir.

- Beyaz çizgi S&P 500 vadelisi pozisyonlanması. Endeks son 5 haftadır düşüş yaşamasına rağmen net pozisyonlanma artıda. Pozisyonlanma-Fiyat ayrışması.

Algının fiyatlamalarda kısa vade de oldukça önemli olduğu ancak orta/uzun vade de pozisyonlanmalardan ve ekonomik veri/bilanço açıklamalarından gelen sinyallerin daha çok öne çıkacağı görüşündeyiz. Bu hafta ABD TÜFE ve Fed üyeleri konuşmaları bu tarafı da yakından ilgilendirecek.

|

Uraz Çay

Araştırma

Müdür

Ak Yatırım Genel Müdürlüğü

Sabancı Center 4.Levent 34330 Istanbul

|

YASAL UYARI: Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti, yetkili kuruluşlar tarafından kişilerin risk ve getiri tercihleri dikkate alınarak kişiye özel sunulmaktadır. Burada yer alan yorum ve tavsiyeler ise genel niteliktedir. Bu tavsiyeler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir. Bu rapor ve yorumlardaki yazılar, bilgiler ve grafikler, ulaşılabilen ilk kaynaklardan iyi niyetle ve doğruluğu, geçerliliği, etkinliği velhasıl her ne şekil, suret ve nam altında olursa olsun herhangi bir karara dayanak oluşturması hususunda herhangi bir teminat, garanti oluşturmadan, yalnızca bilgi edinilmesi amacıyla derlenmiştir. İş bu raporlardaki yorumlardan; eksik bilgi ve/veya güncellenme gibi konularda ortaya çıkabilecek zararlardan Akbank T.A.Ş., Ak Yatırım Menkul Değerler A.Ş., Ak Portföy Yönetimi A.Ş. ve çalışanları sorumlu değildir. Akbank T.A.Ş., Ak Yatırım Menkul Değerler A.Ş., Ak Portföy Yönetimi A.Ş her an, hiçbir şekil ve surette ön ihbara ve/veya ihtara gerek kalmaksızın söz konusu bilgileri, tavsiyeleri değiştirebilir ve/veya ortadan kaldırabilir. Genel anlamda bilgi vermek amacıyla hazırlanmış olan iş bu rapor ve yorumlar, kapsamı bilgiler, tavsiyeler hiçbir şekil ve surette Akbank T.A.Ş., Ak Yatırım Menkul Değerler A.Ş., Ak Portföy Yönetimi A.Ş 'nin herhangi bir taahhüdünü tazammum etmediğinden, bu bilgilere istinaden her türlü özel ve/veya tüzel kişiler tarafından alınacak kararlar, varılacak sonuçlar, gerçekleştirilecek işlemler ve oluşabilecek her türlü riskler bizatihi bu kişilere ait ve raci olacaktır. Hiçbir şekil ve surette ve her ne nam altında olursa olsun, her türlü gerçek ve/veya tüzel kişinin, gerek doğrudan gerek dolayısı ile ve bu sebeplerle uğrayabileceği her türlü doğrudan ve/veya dolayısıyla oluşacak maddi ve manevi zarar, kar mahrumiyeti, velhasıl her ne nam altında olursa olsun uğrayabileceği zararlardan hiçbir şekil ve surette Akbank T.A.Ş., Ak Yatırım Menkul Değerler A.Ş., Ak Portföy Yönetimi A.Ş. ve çalışanları sorumlu tutulamayacak ve hiçbir şekil ve surette her ne nam altında olursa olsun Akbank T.A.Ş., Ak Yatırım Menkul Değerler A.Ş., Ak Portföy Yönetimi A.Ş. çalışanlarından talepte bulunulmayacaktır.

Kullanmakta olduğunuz tarayıcının otomatik çeviri, kelime filtreleme özellikleri veya metin eşleştirme yapan 3.parti yazılımlar vb. metin farklılıkları sağlayacak otomatik ayarlar sebebiyle bu sayfada yer alan metinde anlam bütünlüğünü bozabilecek ifadeler bulunabilir. Böyle bir durum ile karşılaştığınızda musteri.hizmetleri@akyatirim.com.tr adresine e-posta iletebilirsiniz.