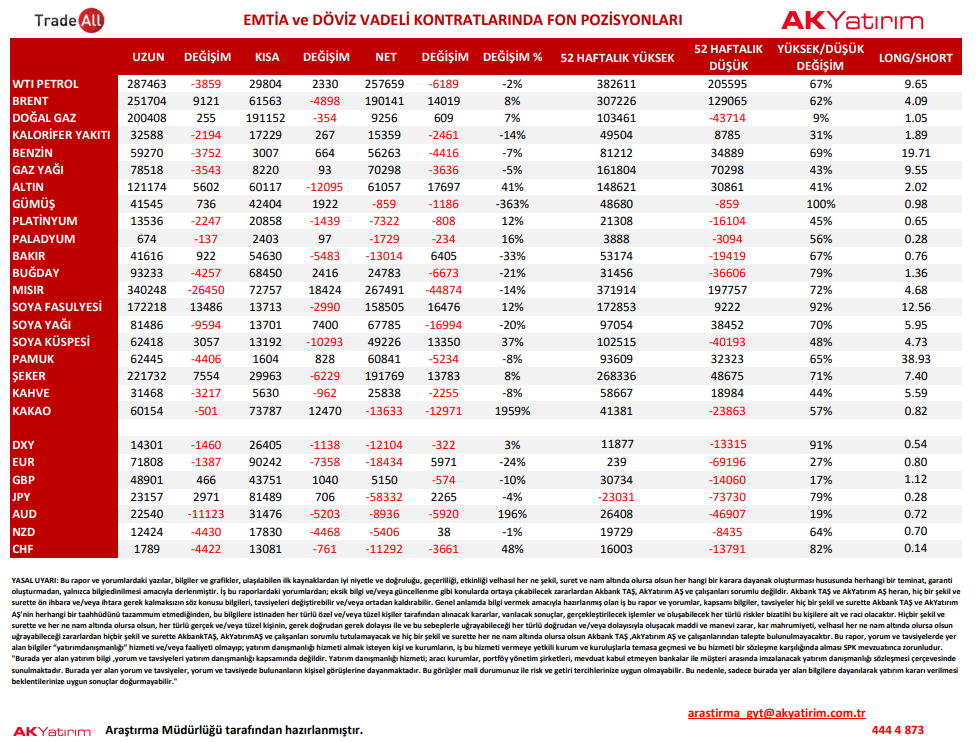

Haftalık yayınlanan, vadeli kontratlarda fon pozisyonlarının özet tablosunu aşağıda görebilirsiniz. Bu verilere göre 17 - 24 Mayıs haftasında fonlar;

Veriler ve yorumlar:

- Dolar endeksinde kayda değer bir pozisyon değişimi yok (12.1k net kısa). Net kısa pozisyonlanma son 52 haftanın en yüksek net kısa pozisyonunun 91%’ine denk geliyor. Net kısa pozisyonlanma açısından 2017 (22.1k net kısa) ve 2018 (20.4k net kısa) diplerinin üstündeyiz. Yorum: Fed şimdiye kadar fiyatlandı. Ancak, AMB tarafı faiz artışı fiyatlamalarında yukarı yönlü riskler içeriyor. Dolar endeksinde 2022 yılının tepe noktasını Q2’22 içinde görmüş olma olasılıkları yükseliyor. 105 “olası” tepe noktası. Mevcutta endeks 101.45 seviyesinde ve 101.3 seviyesi aşağı kırıldığı takdirde net kısa pozisyonlamada artışı dolar endeksinde satışların artması takip edebilir. 100 destek seviyesi ilk takip edeceğimiz seviye olacak.

- EURUSD’de kısa pozisyonlarda yaşanan kapanma miktarı uzunlara kıyasla haftalık bazda 5x’den fazla. Net kısa pozisyonlanma 24% düşüş göstererek 18.4k kontrat seviyesine geriledi. Net kısa pozisyonlanma son 52 haftalık en yüksek net kısa pozisyonlanmanın 27%’sine denk geliyor. Yorum: EURUSD 1.0820-1.0850 direnç bölgesinin geçilmesi 1.10 söylemlerini piyasada daha çok arttıracaktır. Hem Almanya-ABD 2 yıllık getiri farklı hem de CFTC pozisyon değişimleri yukarı hareketleri destekliyor. İspanya Nisan ayı TÜFE verisi bugün beklentilerin üzerinde açıklandı. Almanya Nisan ayı bölgesel TÜFE verileri de yükselişine devam ediyor. Yarın Avrupa Bölgesi Nisan ayı TÜFE verisi açıklanacak. ABD tarafı için Q1’22 sonunda enflasyonda tavan görüldü (Çekirdek bazlı) diyebiliyoruz ancak Avrupa tarafında tavanın Q2 sonuna doğru oluşacağı bu aşamada söylenebilir. EUR için faiz artışı fiyatlamalarının artacağı haftalara giriyoruz.

- Japon Yen’inde uzun pozisyonlar kısalara göre çok daha fazla artış göstermiş. Toplam net kısa pozisyonlanmada bir önceki haftaya göre 4% azalmış. Net kısa pozisyonlanma son 52 haftalık en yüksek net kısa pozisyonlanmanın 79%’una denk geliyor. USDJPY’de 128 seviyesinin altında fiyatlamalara devam ediyoruz. Yorum: Teknik olarak 50 g.h.o. desteğine (126.7) çok yakınız. Bu ortalamanın aşağı kırılması durumunda 122.8-125 bölgesinde fiyatlamalar görebiliriz. USDJPY’de de Q2’22 içinde 2022’nin tepe noktası görülmüş (131.3) demek çok yanlış olmaz (BoJ’un yılın ikinci yarısı verim eğrisi kontrolünde gevşemeye gideceği düşüncesi altında)

- Avusturalya dolarında net kısa pozisyonlanma hızlı bir şekilde artıyor. Yorum: AUDUSD mevcutta 0.7180 ve net kısa pozisyonlamada yaşanan artış 0.7230/60 direnç bölgesinin yukarı kırılma ihtimalini azaltıyor. Dolar endeksinde yaşanan güç kaybı nedeniyle AUD yükseliyor. 0.7230/60 bölgesinden kısa vadeli 0.7050 hedefli short pozisyon denenebilir. Zararı kes noktası olarak 0.7350 takip edilebilir.

- GBP tarafında net uzun pozisyonlanmada 10% azalış var. Ancak kontrat miktarları kayda değer bir sinyal vermiyor (Net uzun sayısı yüksek olmadığı için 10% değişim yaşandı). Yorum: Teknik açıdan 1.2765 ve 1.2820 direnç seviyelerini takip ediyorum. İngiltere tarafının hem mali (Vergisel değişiklikler) hem de K.İrlanda/Brexit durumu nedeniyle haber akışı yoğun. Bu direnç seviyelerinin net bir şekilde kırılacağından bahsetmek bu aşamada zor. Takipteyiz.

- WTI net uzun pozisyonlanması 2% azalırken ve Brent net uzun pozisyonlanmada 8% artış var. Yorum: Bu hafta Perşembe günü OPEC toplantısı var. Üretim kararına bağlı olarak fiyatlama yapılacak. Avrupa’nın Rusya’ya olası petrol yaptırım sürecinde net bir karar hala yok.

- Haftanın pozisyon değişimi: Gümüş 2019 yılından beri ilk defa net kısaya geçti. Altında yaşanan net uzun pozisyon artışını gümüş desteklemiyor. Yorum: Dolar endeksinde yaşanan gerileme nedeniyle değerli metallerde yaşanan hafif yükselişlerin kalıcı olmayabileceğine dair gümüşte yaşanan net pozisyon değişimi önemli bir sinyal. ETF fon akışlarında da altında geçen hafta çok az artış var. Gümüşte ise çıkış sürüyor.

- Buğday net uzun pozisyonlanmada 21% azalış var. Yorum: Gıda krizinin bu kadar çok konuşulmasına rağmen net uzun pozisyonlanmada düşüş yaşanması önemli bir ayrıntı. Sezonsallık nedeniyle tarımsallar için aşağı yönlü fiyat baskılarının devamını bekliyoruz. Hala en büyük yukarı yönlü risk faktörü savaş.

- Bakır net pozisyonlanması iki hafta önce net kısaya geçtikten sonra bu hafta paylaştığımız raporda net kısada 33% azalış var. Yorum: Çin tarafında atılan adımlar net kısa pozisyonlanmanın daha da derinleşmesini kısa vade de engelliyor. Aktif vade kontratta 442-450 direnç bölgesini takip ediyorum (Mevcut fiyat: 434)

EURUSD spot (Mum grafik), Almanya-ABD 2 yıllık getiri farkı (Mavi kesik çizgi) ve net pozisyonlanma (Turuncu kesik çizgi):

Gümüş:

- Kırmızı daire kısa pozisyonların uzunların üstüne çıktığını gösteriyor.

Altın ve gümüş haftalık byf değişimleri (Çubuk grafik), spot fiyatlar (Mum grafik) ve toplam seviye (stoklar – Çizgi grafik):

|

Uraz Çay

Araştırma

Müdür

Ak Yatırım Genel Müdürlüğü

Sabancı Center 4.Levent 34330 Istanbul

|

YASAL UYARI: Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti, yetkili kuruluşlar tarafından kişilerin risk ve getiri tercihleri dikkate alınarak kişiye özel sunulmaktadır. Burada yer alan yorum ve tavsiyeler ise genel niteliktedir. Bu tavsiyeler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir. Bu rapor ve yorumlardaki yazılar, bilgiler ve grafikler, ulaşılabilen ilk kaynaklardan iyi niyetle ve doğruluğu, geçerliliği, etkinliği velhasıl her ne şekil, suret ve nam altında olursa olsun herhangi bir karara dayanak oluşturması hususunda herhangi bir teminat, garanti oluşturmadan, yalnızca bilgi edinilmesi amacıyla derlenmiştir. İş bu raporlardaki yorumlardan; eksik bilgi ve/veya güncellenme gibi konularda ortaya çıkabilecek zararlardan Akbank T.A.Ş., Ak Yatırım Menkul Değerler A.Ş., Ak Portföy Yönetimi A.Ş. ve çalışanları sorumlu değildir. Akbank T.A.Ş., Ak Yatırım Menkul Değerler A.Ş., Ak Portföy Yönetimi A.Ş her an, hiçbir şekil ve surette ön ihbara ve/veya ihtara gerek kalmaksızın söz konusu bilgileri, tavsiyeleri değiştirebilir ve/veya ortadan kaldırabilir. Genel anlamda bilgi vermek amacıyla hazırlanmış olan iş bu rapor ve yorumlar, kapsamı bilgiler, tavsiyeler hiçbir şekil ve surette Akbank T.A.Ş., Ak Yatırım Menkul Değerler A.Ş., Ak Portföy Yönetimi A.Ş 'nin herhangi bir taahhüdünü tazammum etmediğinden, bu bilgilere istinaden her türlü özel ve/veya tüzel kişiler tarafından alınacak kararlar, varılacak sonuçlar, gerçekleştirilecek işlemler ve oluşabilecek her türlü riskler bizatihi bu kişilere ait ve raci olacaktır. Hiçbir şekil ve surette ve her ne nam altında olursa olsun, her türlü gerçek ve/veya tüzel kişinin, gerek doğrudan gerek dolayısı ile ve bu sebeplerle uğrayabileceği her türlü doğrudan ve/veya dolayısıyla oluşacak maddi ve manevi zarar, kar mahrumiyeti, velhasıl her ne nam altında olursa olsun uğrayabileceği zararlardan hiçbir şekil ve surette Akbank T.A.Ş., Ak Yatırım Menkul Değerler A.Ş., Ak Portföy Yönetimi A.Ş. ve çalışanları sorumlu tutulamayacak ve hiçbir şekil ve surette her ne nam altında olursa olsun Akbank T.A.Ş., Ak Yatırım Menkul Değerler A.Ş., Ak Portföy Yönetimi A.Ş. çalışanlarından talepte bulunulmayacaktır.

Kullanmakta olduğunuz tarayıcının otomatik çeviri, kelime filtreleme özellikleri veya metin eşleştirme yapan 3.parti yazılımlar vb. metin farklılıkları sağlayacak otomatik ayarlar sebebiyle bu sayfada yer alan metinde anlam bütünlüğünü bozabilecek ifadeler bulunabilir. Böyle bir durum ile karşılaştığınızda musteri.hizmetleri@akyatirim.com.tr adresine e-posta iletebilirsiniz.