Bloomberg’e (BBG) tahmin girenlerin medyan beklentisinin üzerinde ama vadeli kontratlardan gelen olasılıklara daha yakın politika faizinde 50 baz puan indirim yapıldı. Doğru olanı yaptı. BBG’ye tahmin giren 100 küsur kurum/ekonomist medyan olarak 25 baz puan indirim bekliyordu. Sadece 8 isim (Bugün 9’a çıkmıştı) ve biz:) 50’nin doğru olacağını yazdık çizdikJ Neyse aslanız kaplanız geride kaldığına göre, neden 50 yaptı? Yorumlarım;

- Fed yumuşak inişte kararlı. Powell “legacy” olarak bunu bırakmak istiyor. Yapabilir mi? Zaman gösterecek. Ancak ilk adım doğru. Önden yüklemeli bir başlangıç.

- Enflasyon-İstihdam risklerinin dengelendiğini çok iyi göstermiş oldular. Temmuz toplantısı sonrası açıklanan 2 TDİ verisini detaylı paylaştım. Biraz daha detaya inseydim zaten Fed’e CV göndermem gerekiyorduJ

- Nokta grafik. Medya tahmin (Eylül dahil) 100 baz puan indirim.. Temmuz ayı ile kıyaslandığında ciddi bir “gevşeme” beklentisi. Bu durumda bu toplantıda 25 yapsa piyasada neden 50 şimdi değil sohbeti çok artacaktı. Cesur davrandı.

- Karar öncesi politika faizin bulunduğu seviye zaten reel bazda 2007-2008 zamanları kadar sıkıydı. 50 baz puan indirimi sonrası da para politikası sıkı kalmaya devam ediyor.

- Enflasyonda önemli bir yol alındı. Gecikmeli etkileri görene kadar neden istihdam piyasasını daha çok riske atsın? Basın toplantısında Powell’ın çok önemli bir açıklaması: “Açık iş pozisyonları daha fazla gerilerse artık bu durum işsizlik oranını arttıracak”. Bunun anlamı şu: İstihdam piyasasında dengelenmeden, soğumadan, yavaşlamadan (İstediğinizi seçebilirsiniz) “bozulmaya” geçiş riskleri var. Kısaca istihdam riskleri aşağı yönlü. Bunu da en iyi Fed üyelerinin 2024 sonu işsizlik oranı beklentisinden görebilirsiniz. Haziran ayında medyan %4’tü. Şimdi ise %4.4 (Pazar günü paylaştığım Fed beklentilerine bir daha bakmanızı öneririm. Sadece 50 değil, nedenleriyle 50’yi doğru görebilmek ayrı bir konu). %0.4’ün kaç adet işe denk geldiğini de size hesaplama olarak bırakıyorum.

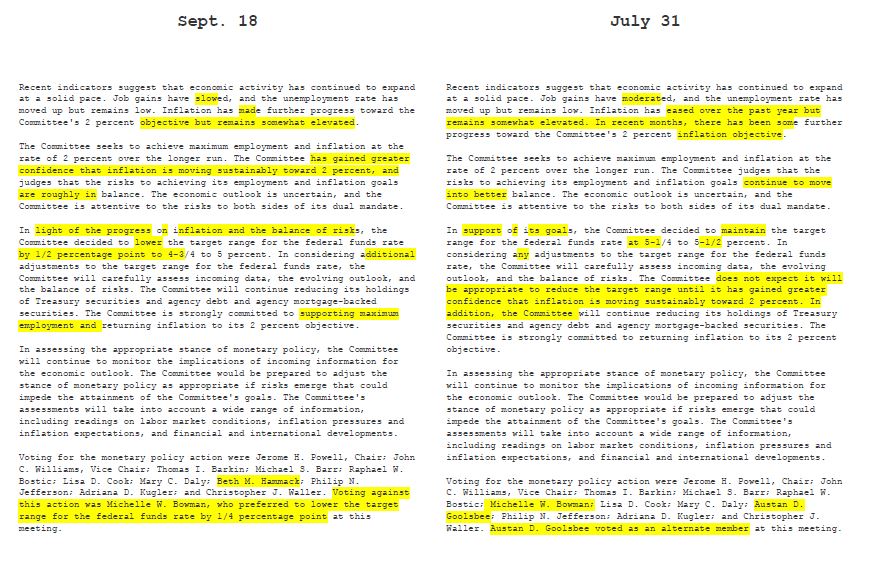

Karar metni:

- Temmuz ayına göre ne kadar çok değişiklik var dimi? JEn önemli değişiklik üçüncü paragrafta “supporting maximum employment” eklenmesi.

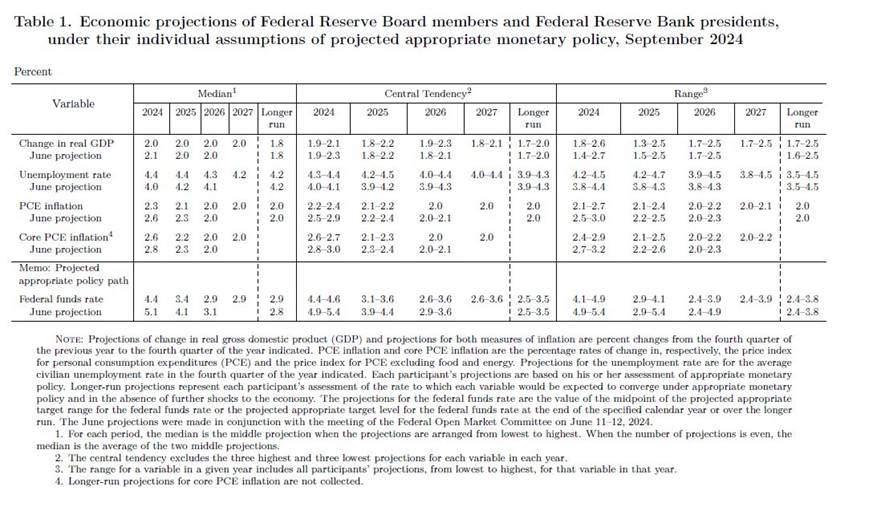

Ekonomik beklentileri ve nokta grafik:

- 2024 sonu için: Büyümede ve enflasyon beklentilerinde aşağı yönlü revizyon var. İşsizlik oranında ise yukarı yönlü revizyon var.

- Politika faizini medyan olarak 2024 sonunda %4.4 (Önceki %5.1), 2025 sonunda %3.4 (Önceki %4.1) ve 2026 sonunda %2.9 (Önceki %3.1) bekliyor.

- 2025 işsizlik oranına yukarı revizyon gelmemesi (2024 ile kıyaslandığında) beni en çok şaşırtan detay. 2024 ve 2025 %4.4'te. İstihdam piyasası odağını buradan daha iyi anlayabilirsiniz. Yumuşak inişte kararlılar. Let’s see…

- Büyüme tarafında da %2’de sabit bir beklenti var.

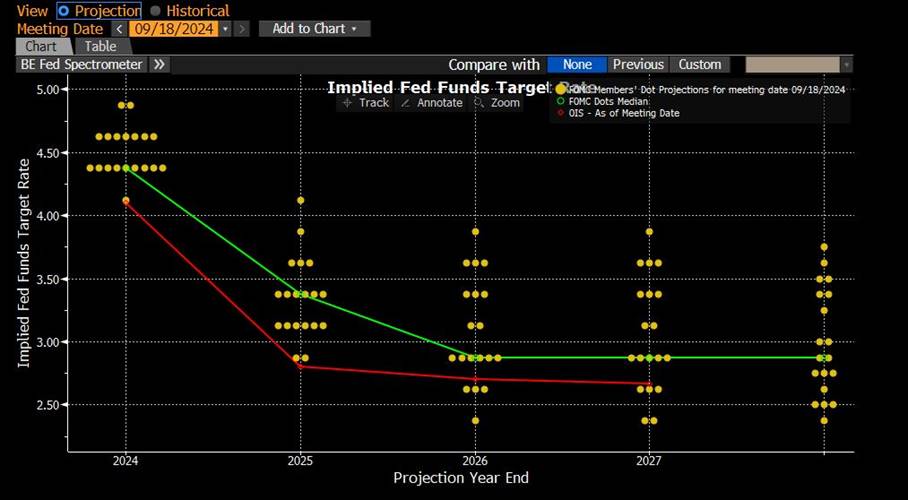

Nokta grafik:

- 2024 için Eylül dahil 100 baz puan ve 2025 için 100 daha indirim beklentisi var. Toplamda 200 yaniJ 2025 sonu için beklenti piyasa fiyatlamasına göre daha şahin. Altın ve gümüşte $2.600 ons ve $31 ons seviyelerinden dönüş olmasının bir nedeni bu ayrıntı. Diğer bir nedeni de Powell’ın 50’lik indirim norm değil sözü. Yorumum: Daha üç ay önce nasıl tahminler yapıyordunuzJ Gidişatı veriler belirleyecek. Bu yüzden her veri sonrası paylaşım yapıyorum…

Piyasa fiyatlaması:

- Karar sonrası endeksler, değerli metaller ve tahvil piyasasında (Fiyat olarak) çok sert yükselişler gördük. Basın toplantısı ile bu durum değişti. Kar satışları: Değerli metallere, endekslere ve tahvillere geldi.

- Hem karar metni, hem ekonomik beklentiler hem de basın toplantısının dinamiği orta/uzun vadeli beklentilerimi değiştirmedi.

- Yumuşak inişte kararlı ve Fed Put’unu devreye almada cesur bir Fed olduğu sürece ABD endekslerinde yeni rekorlar görürüz. Sektör olarak teknoloji daha çok öne çıkar. Ancak ileride açıklanacak veriler ile defansifler de yatırımcıların tercihi olabilir. Zaman / Açıklanacak veriler gerçekleri gösterecek. Bana en mantıklı gelen taraf ise “madem gevşeme döngüsündeyiz” ve “yumuşak inişe kararlı bir Fed var” o zaman long duration hisseler 2025 düşüncesinde toplanmaya devam edilmeli. Eğer 2025 düşüncelerim gerçekleşirse Bitcoin çok daha yukarı seviyelere gidecek.

- ABD 10 yıllıklarında %3.30-%3.50 yıl sonu hedefimi koruyorum. 10 yıllık reel getirilerde 2023 başına doğru geri çekilme beklentim devam ediyor.

- Altın ve gümüş orta/uzun vadeli hedeflerimi koruyorum.

- Dolar endeksinde önümüzdeki dönemde daha çok değer kaybı göreceğiz.

Her zaman olduğu gibi: Bir veri gelir DÜNYA değişir...

YASAL UYARI: Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti, yetkili kuruluşlar tarafından kişilerin risk ve getiri tercihleri dikkate alınarak kişiye özel sunulmaktadır. Burada yer alan yorum ve tavsiyeler ise genel niteliktedir. Bu tavsiyeler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir. Bu rapor ve yorumlardaki yazılar, bilgiler ve grafikler, ulaşılabilen ilk kaynaklardan iyi niyetle ve doğruluğu, geçerliliği, etkinliği velhasıl her ne şekil, suret ve nam altında olursa olsun herhangi bir karara dayanak oluşturması hususunda herhangi bir teminat, garanti oluşturmadan, yalnızca bilgi edinilmesi amacıyla derlenmiştir. İş bu raporlardaki yorumlardan; eksik bilgi ve/veya güncellenme gibi konularda ortaya çıkabilecek zararlardan Akbank T.A.Ş., Ak Yatırım Menkul Değerler A.Ş., Ak Portföy Yönetimi A.Ş. ve çalışanları sorumlu değildir. Akbank T.A.Ş., Ak Yatırım Menkul Değerler A.Ş., Ak Portföy Yönetimi A.Ş her an, hiçbir şekil ve surette ön ihbara ve/veya ihtara gerek kalmaksızın söz konusu bilgileri, tavsiyeleri değiştirebilir ve/veya ortadan kaldırabilir. Genel anlamda bilgi vermek amacıyla hazırlanmış olan iş bu rapor ve yorumlar, kapsamı bilgiler, tavsiyeler hiçbir şekil ve surette Akbank T.A.Ş., Ak Yatırım Menkul Değerler A.Ş., Ak Portföy Yönetimi A.Ş 'nin herhangi bir taahhüdünü tazammum etmediğinden, bu bilgilere istinaden her türlü özel ve/veya tüzel kişiler tarafından alınacak kararlar, varılacak sonuçlar, gerçekleştirilecek işlemler ve oluşabilecek her türlü riskler bizatihi bu kişilere ait ve raci olacaktır. Hiçbir şekil ve surette ve her ne nam altında olursa olsun, her türlü gerçek ve/veya tüzel kişinin, gerek doğrudan gerek dolayısı ile ve bu sebeplerle uğrayabileceği her türlü doğrudan ve/veya dolayısıyla oluşacak maddi ve manevi zarar, kar mahrumiyeti, velhasıl her ne nam altında olursa olsun uğrayabileceği zararlardan hiçbir şekil ve surette Akbank T.A.Ş., Ak Yatırım Menkul Değerler A.Ş., Ak Portföy Yönetimi A.Ş. ve çalışanları sorumlu tutulamayacak ve hiçbir şekil ve surette her ne nam altında olursa olsun Akbank T.A.Ş., Ak Yatırım Menkul Değerler A.Ş., Ak Portföy Yönetimi A.Ş. çalışanlarından talepte bulunulmayacaktır.

Kullanmakta olduğunuz tarayıcının otomatik çeviri, kelime filtreleme özellikleri veya metin eşleştirme yapan 3.parti yazılımlar vb. metin farklılıkları sağlayacak otomatik ayarlar sebebiyle bu sayfada yer alan metinde anlam bütünlüğünü bozabilecek ifadeler bulunabilir. Böyle bir durum ile karşılaştığınızda musteri.memnuniyeti@akyatirim.com.tr adresine e-posta iletebilirsiniz.